京翰借壳进展:恒立实业出资额从18亿元降至16.59亿元

多知网10月9日消息,今日,恒立实业发布公告披露非公开发行A股股票预案修订版,其中发行规模、认购对象、募集资金投向等发生了变化。

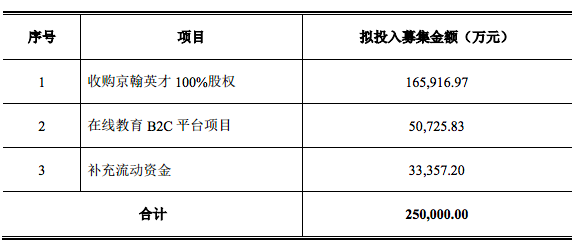

据《恒立实业发展集团股份有限公司非公开发行 A 股股票预案(修订版)》(以下简称“预案”)显示,本次非公开发行的认购对象从10名减少至9名;发行规模由30亿元减少为25亿元,发行数量上限也随之进行了调整;募集资金投向由收购京翰英才100%股权、在线教育 B2C 平台项目、国际学校建设项目,调整为收购京翰英才 100%股权、在线教育 B2C 平台项目及补充流动资金,各部分投资比例如下:

据非公开发行 A 股股票预案修订版显示,本次收购京翰100%股权拟投入16.59亿元,相比之前方案的18亿元减少1.41亿元,支付方式由之前的恒立实业发行股份且标的资产交割完毕之日起10个工作日内,向京翰英才支付13亿元,之后京翰英才2016年、2017年、2018年实现对赌预测数据并出具专项审计报告后,恒立实业每年分别支付1.1亿元、1.38亿元、2.52亿元,变为四次分别向京翰支付13亿元、1亿元、1亿元和1.59亿元。

同时,此前披露的对赌方案也有所调整。预案显示,京翰英才的全体股东在与恒立实业拟定签署的《附条件生效的股权收购协议》中约定了利润补偿方案,具体内容如下:向恒立实业转让京翰英才 100%股权的东方亚杰、东银亚杰承诺 2015 年度、2016 年度、2017 年度、2018 年度实现的扣除非经常性损益后的归属母公司股东的净利润分别不低于 5756.66 万元、8518.13 万元、1.25亿元及1.61亿元。

值得注意的是,在昨日结束的第七届董事会第十次会议上,《关于公司向特定对象非公开发行A股股票方案的议案》最终获得了通过,但9名董事仍有4人投反对票,投反对票的原因主要集中在因资产的评估方式和对京翰未来盈利能力的质疑上。因京翰英才为轻资产, 净资产只有 1900 多万元, 但是交易价格多达 16.59 亿元,所以以收益法评估的京翰英才在未来的业绩承诺对京翰英才现在的估值起到决定性的作用。前期支付13 亿现金, 支付金额比例太大,而且方案中在未来如果京翰英才不能达到其承诺的业绩, 京翰英才只以现金补齐承诺差额的方式也是不合适的,可能损害到恒立实业现有的股东权益,并且京翰英才过往两年的盈利能力表现不佳,京翰英才未提供足够说服力的可持续发展体系和盈利模式。

恒立实业在《关于公司股票复牌并风险提示的公告 》 中表示:“因备考合并财务报告尚未出具,公司尚需再次召开董事会审议通过相关事项,届时仍存在董事反对本次非公开发行相关事项的风险。 本次非公开发行需履行多项审批程序:公司股东大会的批准;本次非公开发行尚需获得中国证监会的核准。截至本预案披露之日,上述审批事项尚未完成。能否获得相关的批准或核准,以及获得相关批准或核准的时间均存在不确定性,因此,本次发行方案能否最终成功实施尚存在一定的不确定性。”(多知网 初骊禹)

京翰借壳进展:恒立实业拟18亿元全资收购,数据遭质疑

京翰借壳进展:恒立实业拟18亿元全资收购,数据遭质疑 恒立实业易主,与京翰重组事宜扫清内部障碍?

恒立实业易主,与京翰重组事宜扫清内部障碍? 京翰的在线策略:做“跟随者”,等待“共赢”

京翰的在线策略:做“跟随者”,等待“共赢” A股借壳上市正当时,京翰或将装入*ST成城

A股借壳上市正当时,京翰或将装入*ST成城 京翰教育推混合式学习,上线新VI体系去“安博化”

京翰教育推混合式学习,上线新VI体系去“安博化” 京翰教育CEO张勇:正筹备借壳上市

京翰教育CEO张勇:正筹备借壳上市

朴新教育沙云龙、高亮亲授教育机构高速增长秘笈

朴新教育沙云龙、高亮亲授教育机构高速增长秘笈  【下周开课】精准获客:如何构建系统性用户增长引擎

【下周开课】精准获客:如何构建系统性用户增长引擎  葛佳麒:如何在音乐陪练市场实现月营收“从0到5000万”跨越

葛佳麒:如何在音乐陪练市场实现月营收“从0到5000万”跨越

发表评论